Когда возник нынешний, продолжающийся кризис Банка, многие изо всех сил пытались увидеть «общую картину» для планирования будущего. Ну, это общая картина:

Мы находимся в цикле кредитно-долгового кризиса .

Банки недостаточно капитализированы. Им нужно больше наличных денег в качестве капитала, но чтобы получить наличные деньги, им нужно взять их взаймы. Большее заимствование вызывает более высокие процентные ставки, а значит, больше долга, для которого им снова придется брать взаймы. . . и так далее, и так далее. Пока не рухнет.

Когда правительство раздавало все эти бесплатные деньги во время пандемии COVID, эти деньги текли на банковские счета. В соответствии с банковскими требованиями BASEL 3 банки должны были иметь процент активов первого уровня, который можно было бы чертовски быстро ликвидировать, если бы банку нужно было быстро собрать деньги.

«Активы первого уровня» означают государственные казначейские обязательства. . . и в то время, когда банкам НУЖНО было покупать государственные казначейские обязательства, чтобы иметь активы первого уровня, доходность по этим казначейским облигациям была практически нулевой.

Теперь, когда Федеральная резервная система повышает ставки такими бешеными темпами, все те облигации, которые купили банки… . . потеряли ценность . Почему я должен хотеть покупать вашу облигацию, почти ничего не приносящую, когда текущая двухлетняя казначейская облигация дает доходность 4,10%? Неделю назад было 5%.

Поэтому банки не могут продать его по номинальной стоимости. Им пришлось бы продать облигацию с убытком, чтобы продать ее вообще.

Банк Силиконовой долины (SVB) сделал это, чтобы привлечь капитал из-за оттока наличности, и понес убытки в размере почти 2 миллиардов долларов. Это называется «нереализованные убытки».

Пока вы читаете эту историю, общая сумма нереализованных убытков в банковской системе составляет 620 миллиардов долларов.

Теперь Федеральная резервная система говорит, что если банку нужен капитал, банк может занять под его казначейские облигации и ценные бумаги, обеспеченные ипотекой, по «номинальной» (номинальной стоимости), потому что, если бы они сделали это по текущей рыночной цене, продажа была бы потеря и не помощь вообще.

Причина всех негативных настроений в банковском секторе сегодня заключается в том, что инвесторы не уверены, кто держит много старых облигаций и недостаточно капитализирован на случай возникновения проблем.

Приостановка повышения процентной ставки не решит эту проблему; единственное решение состоит в том, чтобы понизить ставки до тех пор, пока старые облигации не смогут быть проданы на открытом рынке почти по номинальной стоимости.

НО . . . Это вызовет быстрый рост инфляции, а также более быстрое бегство зарубежных стран к дедолларизации , и тогда мы на пути к гиперинфляции.

И наоборот, если они продолжают повышать процентную ставку. . . хорошо . . . . .Финансовый коллапс сделал бы великую депрессию похожей на бурные 20-е годы. . . . и это, вероятно, будет лучшим случаем.

Таким образом, банки (и правительство) буквально попали в ловушку проблемы, которую они же и создали. Они стоят перед выбором: спасти банки ИЛИ спасти доллар. Они не могут делать и то, и другое .

На этой неделе они сделали свой выбор: спасти банки.

Так что с этого момента Дерьмо летит по воздуху и вот-вот встретится с фанатом.

Некоторые банкиры уже бьют тревогу

Morgan Stanley, MS, говорит, что любой отскок от этой государственной интервенции продается , начался следующий этап медвежьего рынка.

2 марта Майк Уилсон из Morgan Stanley поделился своими мыслями о текущем состоянии фондового рынка, заявив, что сейчас он находится в «зоне смерти» с прогнозами его потенциально значительного падения. По оценкам Уилсона, S&P 500 может упасть до 3000 пунктов в течение месяца, что составляет падение на 26%.

Уилсон сказал, что акции США достигли «неприемлемых высот» и что инвесторы подобны альпинистам, которые стремятся к вершине, не имея возможности должным образом учитывать риски. Этот шаг инвесторов был уподоблен «слепому» стремлению к вершине Эвереста.

Уилсон: «Многие смертельные случаи в высокогорном альпинизме были вызваны зоной смерти либо непосредственно из-за потери жизненно важных функций, либо косвенно из-за неправильных решений, принятых в условиях стресса или физического ослабления, которые привели к несчастным случаям».

Главный стратег Morgan Stanley по акциям США сказал, что текущие оценки имеют много общего с «зоной смерти», которая является вершиной горы Эверест, где уровень кислорода крайне низкий. По сути, это означало, что он находился на опасной территории, поскольку в «зоне смерти» погибло много альпинистов.

Уилсон: «Это идеальная аналогия того, где сегодня находятся инвесторы в акции, и, откровенно говоря, где они были много раз за последнее десятилетие».

С начала года индекс S&P 500 вырос примерно на 6%, а Nasdaq Composite вырос на 13%.

Также недавно сообщалось, что Федеральная резервная система вряд ли сможет снизить инфляцию без еще большего повышения процентных ставок, что вызовет рецессию. Об этом говорится в исследовательской работе бывшего управляющего ФРС Фредерика Мишкина.

Таким образом, фондовый рынок не подходит, если кто-то пытается защитить богатство или даже получить прибыль в будущем.

РЫНОК КАЗНАЧЕЙСКИХ ОБЯЗАННОСТЕЙ СИГНАЛИРУЕТ "РЕЦЕССИЮ"

Рынок казначейских облигаций сигнализирует о том, что рецессия практически неизбежна, если судить по истории. По мере роста опасений по поводу финансового состояния банковского сектора США контрольная доходность по каждому сроку погашения казначейских облигаций — от трехмесячных казначейских векселей до 30-летних облигаций — упала ниже 4,75%, что является верхней границей диапазона Федерального резерва для его ключевой эталонный показатель.

Они упали, потому что люди рассматривают казначейские облигации как убежище и теперь наводняют рынок казначейских облигаций деньгами. Поскольку все хотят «безопасности», Казначейство может позволить себе снизить процентную ставку, которую оно готово платить, потому что покупатели казначейских облигаций ищут безопасность, а не обязательно норму прибыли.

По данным Yahoo News , с 1977 года такой шаг предвещал каждый экономический спад , согласно данным, собранным Bloomberg. Его предсказательные способности были отключены только один раз в 1998 году, когда ФРС снизила ставки после краха хедж-фонда Long Term Capital Management, но рецессии так и не произошло.

Резкое падение доходности казначейских облигаций отражает предположения о том, что банкротство Silicon Valley Bank и двух других кредиторов может ускорить окончание повышения ставок ФРС на фоне опасений по поводу распространения инфекции. Доходность двухлетних облигаций упала в понедельник на 54 базисных пункта, что стало самым большим падением со времен Черной пятницы 1987 года, когда S&P 500 упал на 21%.

Большие шишки говорят «Конец»

Вы поймали его временные рамки? Он написал: «... в этом году».

И настоящие Люди Денег говорят хуже:

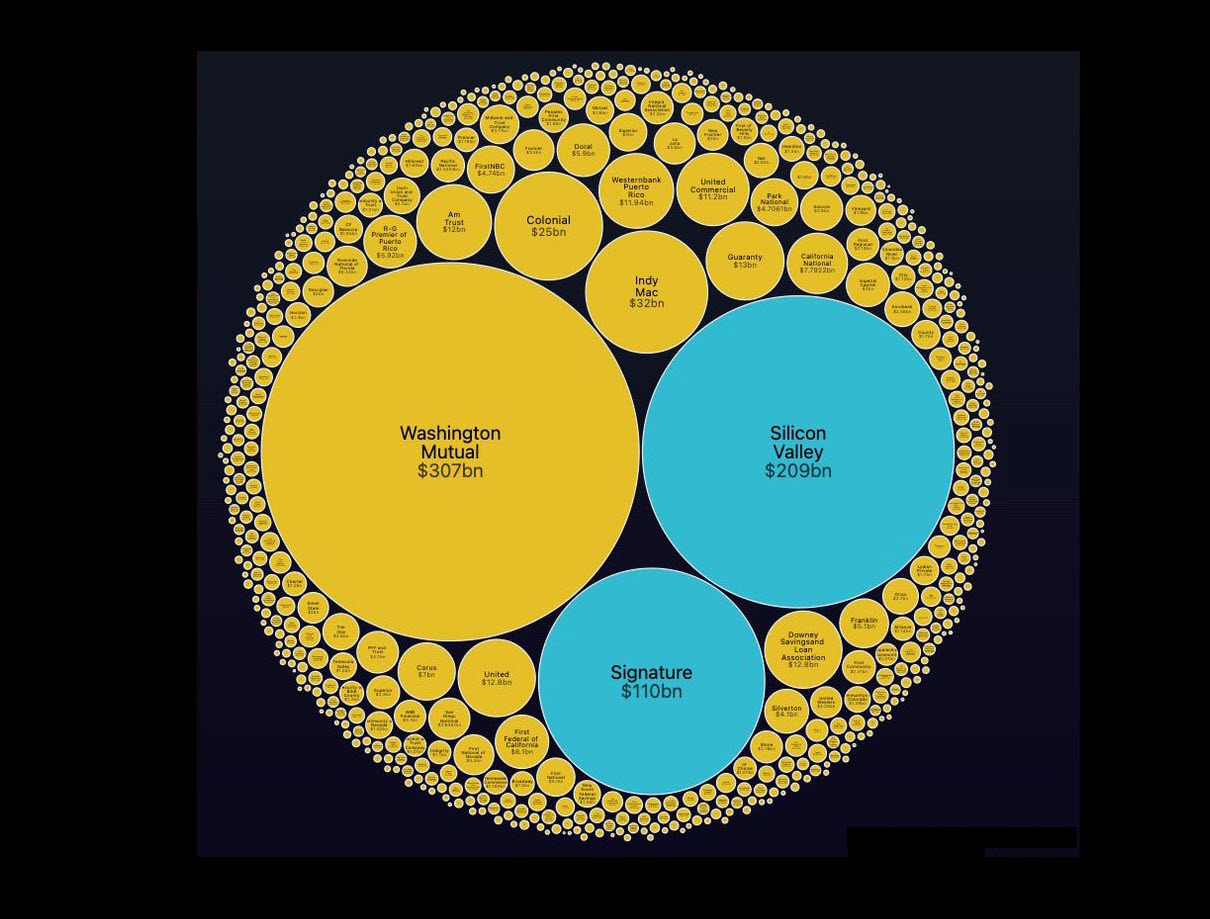

Чтобы представить события этой недели в перспективе, взгляните на этот график, показывающий размер ВСЕХ банкротств банков с 2000 года:

Крах Washington Mutual Bank в 2008 году спровоцировал Великий финансовый кризис 2008 года, когда рухнул банк стоимостью 307 миллиардов долларов.

На этой неделе два банка, потерпевших крах, Silicon Valley и Signature Banks, вместе стали БОЛЬШЕ, чем Washington Mutual. Это показывает, насколько разрушительными окажутся их неудачи в ближайшие дни и недели.

Это, без сомнения, финансово-экономическая катастрофа.

Распутывание может произойти в одно мгновение.

Неделю назад еще все было нормально. Затем, в течение нескольких дней, цена акций SVB резко упала, вкладчики забрали свои деньги, и банк разорился. Пуф.

То же самое произошло с Lehman Brothers в 2008 году. На самом деле за последние несколько лет мы подвергались примеру за примером того, как весь наш мир меняется в одно мгновение.

Мы все помним, что март 2020 года был еще довольно нормальным, по крайней мере, в Северной Америке. В течение нескольких дней люди оказались запертыми в своих домах, и жизнь, какой мы ее знали, коренным образом изменилась.

Это будет продолжаться.

Это финансовая катастрофа, но она только начинается. Как и Lehman Brothers в 2008 году, SVB — это лишь верхушка айсберга. Будут и другие жертвы — не только в банках, но и в фондах денежного рынка, страховых компаниях и даже в бизнесе.

Иностранные банки и учреждения также несут убытки по своим государственным облигациям США… и это негативно сказывается на резервном статусе доллара США.

Подумайте об этом: достаточно того, что государственный долг США возмутительно высок, что федеральное правительство выглядит сборищем дураков, не способных решить ни одной проблемы, и что инфляция ужасна.

Но никто из ответственных, кажется, ничего не понимает в этом.

Парень, который обменивается рукопожатием с воздухом, этим утром утверждал, что банковская система в безопасности. Здесь не на что смотреть, люди.

Федеральная резервная система, которая является зачинщиком этого грустного цирка, похоже, тоже ничего не понимает.

На самом деле руководство ФРС провело всю прошлую неделю, настаивая на том, что они собираются продолжать повышать процентные ставки.

Даже после банковского кризиса на прошлой неделе ФРС, вероятно, до сих пор не разобралась. Они кажутся полностью оторванными от того, что на самом деле происходит в экономике. И когда они снова встретятся на следующей неделе, возможно, они поднимут ставки еще выше (и вызовут еще больше нереализованных убытков).

Так что эта драма далека от завершения.

ЧТО ДЕЛАТЬ?

Дует дурной ветер, и мы (ты и я) находимся не на той стороне. Что делать?

Многие люди говорят, покупайте золото и серебро.

Я понимаю, почему они так говорят. Золотые и серебряные слитки — защита богатства. Они хранят богатство прямо внутри себя. Золото и серебро ВСЕГДА будут иметь ценность, независимо от того, какие средства торговли используются. Если доллар США обесценится или будет демонетизирован как «законное платежное средство», все, что заменит его, будет иметь цену в золоте в серебре. Таким образом , владение золотом и серебром обязательно СОХРАНЯЕТ богатство. Я подчеркнул слово «владение», потому что если вы физически не ДЕРЖАЕТЕ золото, то оно вам не принадлежит.

Если вы покупаете золото или серебро «на бумаге» и позволяете кому-то ДРУГОМ хранить его для вас, это делает его «не вашим». Так что, если вы собираетесь покупать драгоценные металлы, лучше пусть они будут доставлены вам в руки, потому что то, что не в ваших руках, не ваше.

Вот проблема с золотом и серебром. . . . правительство может объявить владение этими металлами «незаконным». Однажды они сделали это с Голдом еще при президенте Рузвельте. Они могут попытаться сделать это снова.

Так что еще можно сделать, чтобы сохранить богатство?

Ну, я НЕ лицензированный специалист по финансовому планированию или эксперт, поэтому я не могу давать финансовые советы. Вам следует поговорить с лицензированным финансовым экспертом, прежде чем принимать какие-либо финансовые решения.

Сказав это, как дилетант, а ни в коем случае не эксперт, я принял личное решение вложить свои «доллары» во что-то, что «долларами» не является.

Может быть, вы тоже должны.

Будь то недвижимость, драгоценные камни или . . . . все материальное, что держит свое богатство внутри себя, лучше, чем держать «доллары».

Рано или поздно эти «доллары» действительно обесценятся. В этом можно убедиться теперь, когда правительство и банкиры сделали то, что они сделали во время этого последнего банковского кризиса.

Посмотрите на распад Советского Союза и Венесуэлу как на хорошие индикаторы того, что произошло. Но помните, что будет большая разница, поскольку этот коллапс будет больше, чем когда-либо в истории.

Теперь это только вопрос времени. И часы тикают.

Комментариев нет:

Отправить комментарий