Эти шесть водителей исчезли, и вот почему "Глобальная экономика"

Чарльз Хью Смит

Блог OfTwoMinds

Мировая экономика тостит. Всё, что осталось - это распределение сожжённых битов.

Шесть разовых, которые стимулировали рост и вывели мировую экономику из рецессии пузырей и спадов за последние 30 лет, все изменились или рассеялись. Без этих разовых драйверов мировая экономика скатывается с обрыва в глубокую рецессию без каких-либо запасных драйверов. Разговорно говоря, мировая экономика тостит.

Вот шесть разовых, которые не вернутся:

1) индустриализация Китая.

2) Положительная демографическая динамика.

3) Низкие процентные ставки.

4) Низкий уровень долга.

5) Низкая инфляция.

6) Бум производительности технологий.

Прекратив погоню, Китай спас мир от трех последних рецессий, вызванных пузырями кредитных активов: азиатский Заражение 1997-98, пузырь доткомов и поп 2000-02 и Глобальный Финансовый Кризис 2008-09. В каждом случае высокий рост в Китае и массовая выдача стимулов и кредитов (а.к.а). Китайский кредитный импульс) выступил в качестве катализатора для возобновления глобальной экспансии.

Фаза стимулирования сбора низко висящих фруктов за счет быстрой индустриализации, стимулирующей экспорт меркантилистов и строительства десятков миллионов единиц жилья, закончилась. Даже в 2000 году, когда я впервые посетил Китай, были признаки перепроизводства /насыщения спроса: ТВ-производство в Китае в 2000 году перегрузило мировой и внутренний спрос: у всех в Китае уже есть телевизор, так что делать с миллионами телевизоров, которые все еще выпускаются?

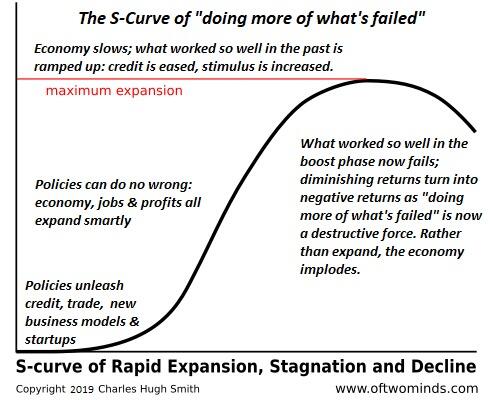

Китайская модель экономического развития, которая так блестяще работала на этапе повышения, когда все низко висящие фрукты можно было так легко собрать, больше не работает на вершине S-Curve.

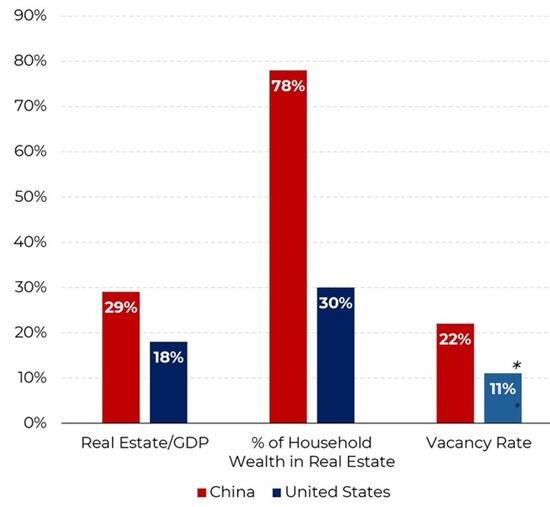

Достигнув фазы насыщения-спада S-Curve, эта политика привела к крайней концентрации домашнего богатства в недвижимости. Те, кто предпочитал инвестировать в фондовый рынок Китая, понесли крупные убытки (см. график ниже)

В этом проблема перепроизводства как модели бесконечного роста: это в конечном итоге подавляет спрос и доход, необходимый для его оплаты.

Там, где рабочая сила Китая росла на этапе повышения, теперь демографическая картина потемнела: Численность рабочей силы в Китае сокращается, численность пожилых пенсионеров растет, таким образом, бремя расходов на поддержку растущей когорты пенсионеров должно будет финансироваться сокращающейся рабочей силой, которой в результате придется меньше тратить /инвестировать.

Это глобальное явление, и быстрых и простых решений нет. Квалифицированная рабочая сила будет становиться все более дефицитной и способной требовать повышения заработной платы независимо от каких-либо других факторов, и это будет долгосрочным источником инфляции. Правительствам придется занимать больше– и, вероятно, повышать налоги, а также финансировать растущие расходы на пенсию и здравоохранение для пенсионеров. Это приведет к сокращению других социальных расходов и инвестиций.

Эпоха нулевых процентных ставок и неограниченных государственных заимствований закончилась. Как показала Япония, даже при смехотворно низких ставках в 1% процентные платежи по стремительно растущему государственному долгу в конечном итоге потребляют практически все налоговые поступления. Более высокие ставки ускорят эту динамику, подталкивая правительственные финансы к стене, поскольку проценты по суверенному долгу вытесняют все другие расходы. По мере роста налогов домохозяйствам остается меньше располагаемого дохода, чтобы тратить на потребление, что приводит к стагнации.

В начале цикла уровень глобальной задолженности (государственного и частного секторов) был низким. Сейчас они высокие. Фаза роста долга и расходов, финансируемых за счет долга, закончилась, и мы находимся в фазе стагнации, когда добавление долга приводит к уменьшению прибыли.

Эпоха низкой инфляции также закончилась по нескольким причинам. Заработная плата стран-экспортеров резко возросла, что привело к росту их затрат, и, как уже отмечалось, квалифицированная рабочая сила в развитых странах может требовать более высокой заработной платы, поскольку этот труд не может быть автоматизирован или офшоризирован. Оффшоринг переходит на оншоринг, повышая производственные затраты и отвлекая инвестиции от пузырей активов в реальный мир.

Более высокие затраты на добычу ресурсов, транспортировку и переработку подтолкнут инфляцию выше. Так будет свирепствовать печатание денег до “boost consument.”

Бум технологической производительности также был разовым. Экономисты были озадачены в начале 1990-х годов стагнацией производительности, несмотря на огромные инвестиции, сделанные в персональные и корпоративные компьютеры, бум, начатый в середине 1980-х годов с Macintosh и настольными публикациями Apple, а также операционной системой Microsoft Mac-clone Windows.

К середине 1990-х годов производительность труда наконец-то выросла, и появление Интернета в качестве “the vital 4%” вызвало принятие 20%, которые затем привели к 80% подключение к Интернету в сочетании с распределенными вычислениями, чтобы произвести настоящую революцию в обмене, связности и экономическом потенциале.

Ажиотаж вокруг ИИ показывает, что сейчас начинается эквивалентный бум, который приведет к созданию великолепного “Roaring 20s” из триллионов, забронированных в новых прибылях, и стремительному росту производительности в качестве работы и рабочих мест для белых воротничков автоматизированы в забвение.

С этой историей есть две проблемы:

1) Прогнозы основаны скорее на желаемом мышлении, чем на динамике реального мира.

2) Если прогнозы сбудутся и десятки миллионов рабочих мест белых воротничков исчезнут навсегда, не будет замещающего сектора для найма десятков миллионов безработных.

В предыдущие циклы индустриализации и постиндустриализации сельскохозяйственные рабочие переходили на заводские работы, а затем фабричные рабочие переходили на услуги и офисные работы. Нет эквивалентного места для перемещения десятков миллионов безработных офисных работников, поскольку ИИ - дракон, который ест свой собственный хвост: ИИ может выполнять множество задач программирования, поэтому ему не понадобятся миллионы человеческих кодеров.

Что касается прибыли, как я объяснял в Есть только одна проблема: ИИ неразумен, и это системный риск, у всех будут одинаковые инструменты ИИ, и поэтому все, что генерируют эти инструменты, будет перепроизведено и, следовательно, имеет небольшую ценность: нет никакой ценовой мощи, когда мир наводнен контентом, созданным ИИ, ботами и т. д., кроме ценовой мощи, предлагаемой монополией, зависимость и мошенничество - все это крайние негативы для человечества и мировой экономики.

В любом случае, это go–AI - это денежная яма грандиозных ожиданий, которая будет генерировать маржинальную отдачу, или он уничтожает большую часть среднего класса, при этом принося небольшую прибыль–AI не будет чудесным источником миллионов новых высокооплачиваемых рабочих мест и поразительной прибыли.

То, что у нас сейчас есть, - это гиперцентрализованная, гиперсвязанная (то есть тесно связанная), гиперглобализованная и гиперфинансизированная глобальная экономика крайней хрупкости, чрезмерная задолженность и опустошенная спекуляциями, мошенничеством, коррупцией, рычагами влияния, склерозом и нерушимой зависимостью от сделать больше того, что не удалось впечатляюще.

Сползание вниз в рецессию и поликризисный коллапс не так весело, как фаза повышения.

Концентрация активов, капитала, контроля, долга и кредитного плеча также концентрирует риск, которая в конечном итоге просачивается через иллюзию устойчивости и расплавляет всю экономику:

Одним словом, мировая экономика тост. Всё, что осталось - это распределение сожжённых битов. Те, кто в конечном итоге сталкивается с обвалом валют, испытывают гиперинфляцию, а те, кому удается увязнуть в дефляции, испытывают стагнацию как лучший сценарий. Во всех случаях пул скрипучих полисов 1930-х годов, которые действительно будут работать, иссяк: все “fixes”, которые были решениями в прошлом, теперь ускоряют сползание в рецессию после пузыря без видимого выхода.

___

https://charleshughsmith.blogspot.com/2024/08/these-six-drivers-are-gone-and-thats.html

Комментариев нет:

Отправить комментарий